環保市政投資運營市場發展漸趨平緩,伴隨國家經濟結構調整和綠色發展轉型的環保治理需求增長,工業領域不斷被環保市場所關注,而工業廢水又是其中重要的一個分支,本文將通過對比工業水處理領域上市公司的市值和收入并進行排名和分析,以期為環保企業制定未來發展戰略提供啟發。

環保市政投資運營市場發展漸趨平緩,伴隨國家經濟結構調整和綠色發展轉型的環保治理需求增長,工業領域不斷被環保市場所關注,而工業廢水又是其中重要的一個分支,本文將通過對比工業水處理領域上市公司的市值和收入并進行排名和分析,以期為環保企業制定未來發展戰略提供啟發。

特別說明:本文根據中國證監會《上市公司行業分類指引》規定,將主業為工業水處理領域的上市公司進行市值排名,僅涉及部分工業水處理領域業務的非主營環保上市公司不在本文分析范圍內。

科創板助力工業水處理領域上市公司兩月添一新成員

從2010年至今,以工業水處理為主營業務(以證監會《上市公司行業分類指引》為參照)的上市公司共計16家。在2020年之前,年均1-2家企業登陸資本市場,隨著科創板火熱,以技術核心為業務發展驅動力的工業水處理公司迎來上市新契機,從2021年1月到10月,平均每兩月就會有一家工業水處理公司上市,上市速度之快猶如快閃鏡頭。雖然同是工業水處理領域上市公司,不同公司的市值、收入水平有高有低,而其背后也顯示了企業的發展戰略各有不同。

技術工藝:工業水處理領域的“王者之道”

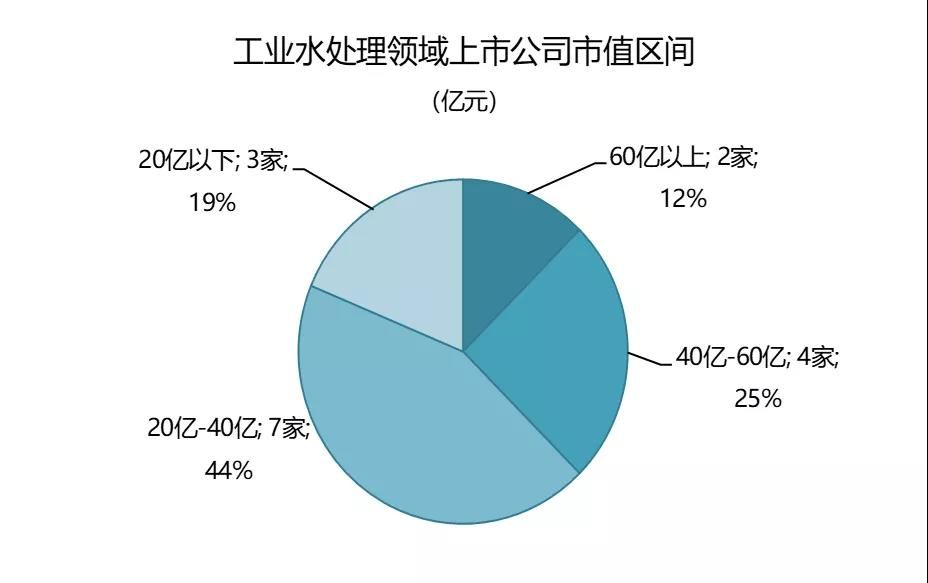

從上市公司的市值分布區間發現,當前,市值達60億的工業水處理領域上市公司僅有兩家,萬邦達和倍杰特;其他公司的市值處于40億以下的范圍。倍杰特上市僅僅三個月,市值排名居前位令人關注。

數據截止時間:2021年11月2日

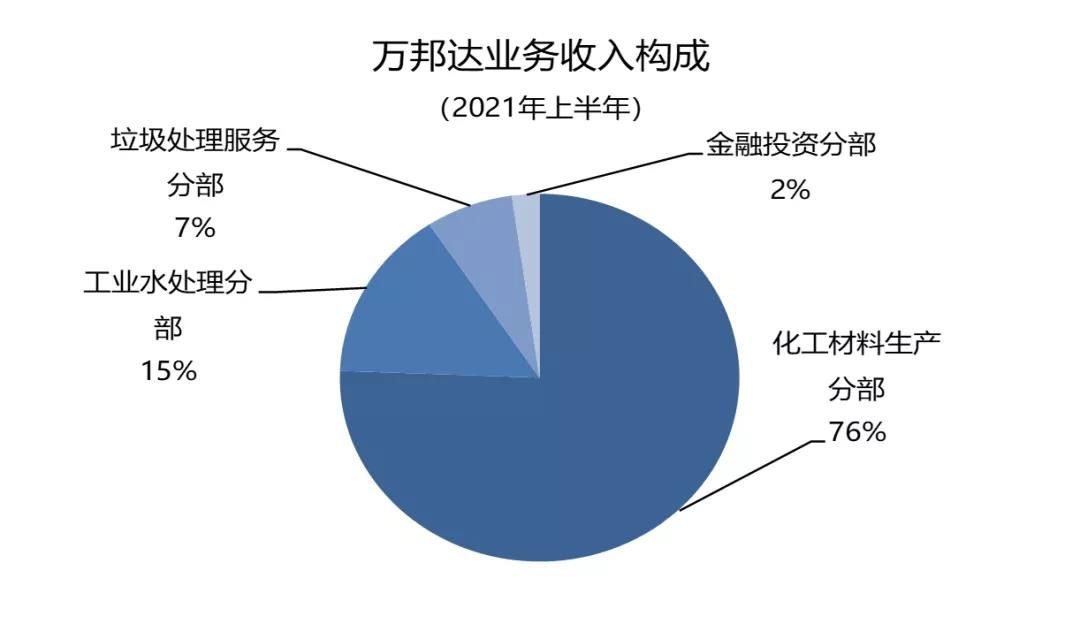

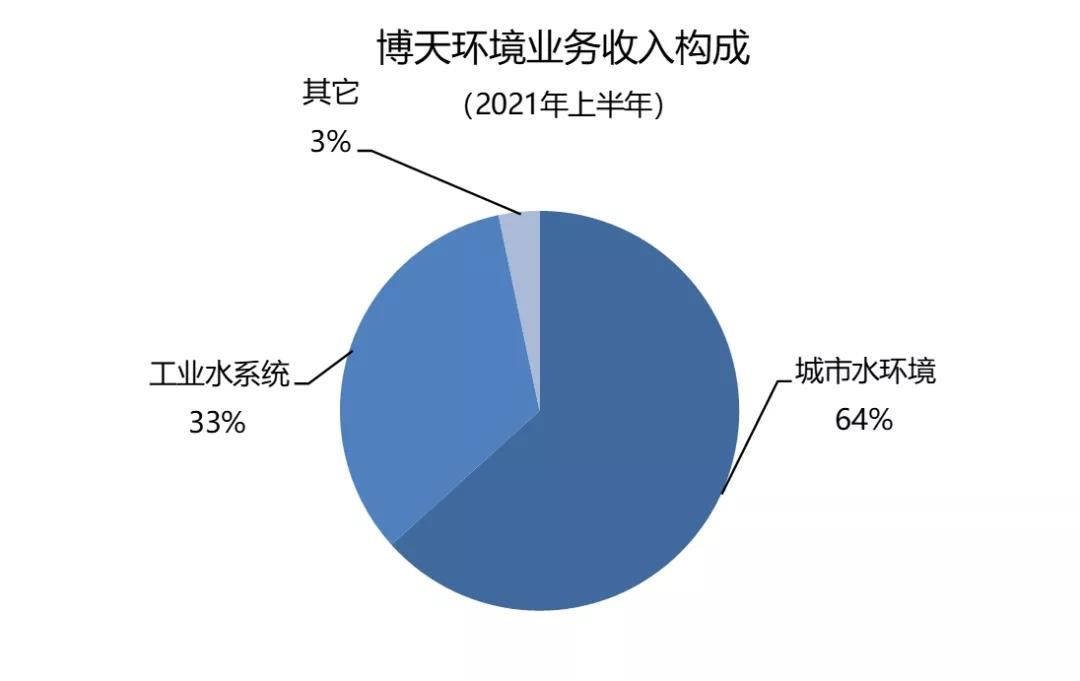

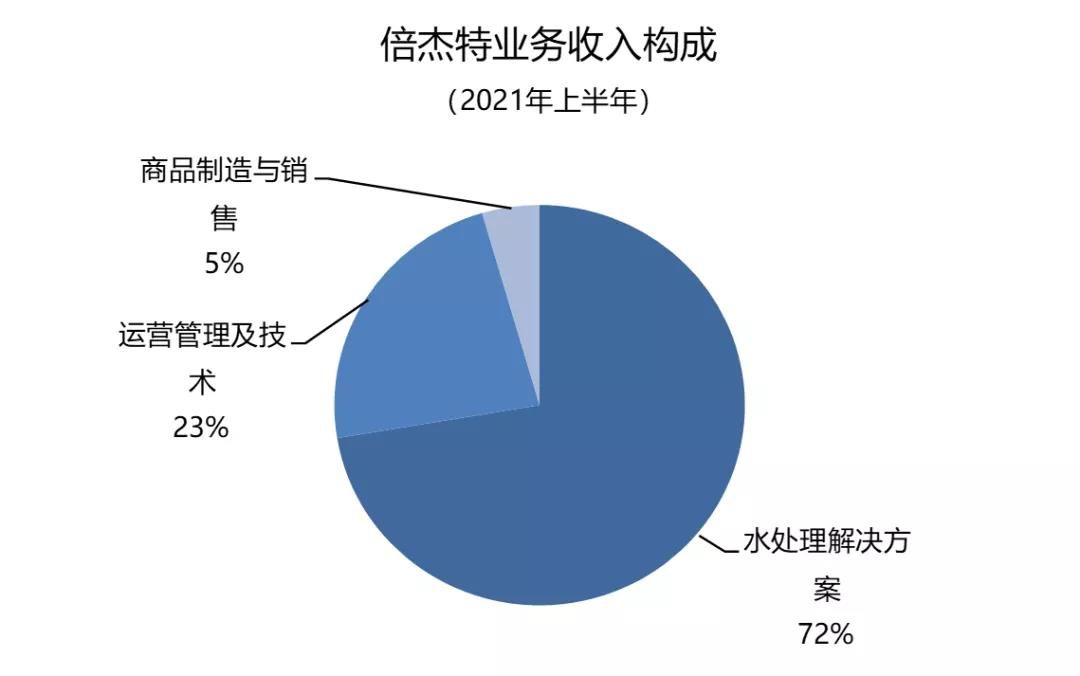

萬邦達、倍杰特作為躋身60億市值以上的倆家公司,巧合的是,他們的發展歷程中均與“煤化工廢水處理、零排放”這樣的關鍵詞高度相關,除了它們兩家公司,還有一家公司—博天環境也是如此。由于煤化工廢水以其高難度和大體量成為工業廢水項目類型中的皇冠,這“三劍客”當然也是工業廢水市場中曾經或者正在備受關注的代表企業。

憶往昔崢嶸歲月稠,回望萬邦達的過去十年,300多億的市值是它的高光時刻之一,然世事無常、風云巨變,2016年萬邦達的一則涉及董事長的辭職公告曾引起環保界關注和猜測,引發微信朋友圈刷屏事件(相關閱讀:萬邦達董事長辭職引爆行業多種猜想)。在此之后,萬邦達的市值幾乎未曾跨越200億門檻,2018年之后又繼續跌入100億,自此之后,萬邦達鮮有超越以往的市值成績單。無獨有偶,“三劍客”之一的博天環境市值曾接近90億,觀望者在等候沖刺百億大關時,博天環境因涉足PPP而受困,市值持續下跌并徘徊于20億上下(本段中的市值數據來自:億牛網)。“三劍客”的第三位成員——倍杰特,從今年8月上市后,公司市值則在短短3個月時間內已然逼近70億。

從市值的變化趨勢中,不難看出技術類公司個體發展的差異性特質及由此帶來的不同的戰略選擇,而收入及收入構成亦是差異性發展的另外一個側面映照。

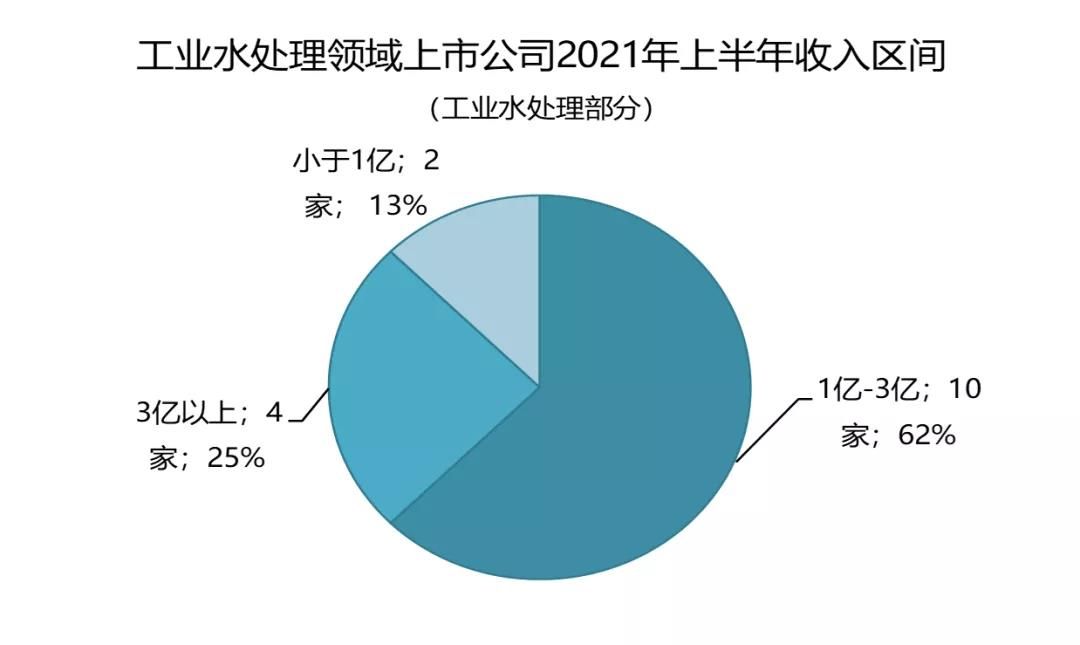

業務戰略多線布局、近八成公司工業水處理收入不足3億

伴隨上游行業發展的周期性特征以及環保細分市場機遇多點開花,環保上市公司發展戰略各有不同:不少企業從業務戰略、資本戰略、人力戰略方面頻頻調整,呈現多元化、多線布局趨勢,也有不少企業依然專攻工業水處理領域且在高精尖細分市場做專做強做優。曾經與“煤化工廢水處理零排放領域”高度相關的“三劍客”便是上述幾類企業的典型代表。三家公司都曾在或正在煤化工廢水零排放領域獲得爆發性增長,然而后期業務發展模式和布局則各自呈現顯著性的差異,此現象可從公司的業務構成中一窺究竟。

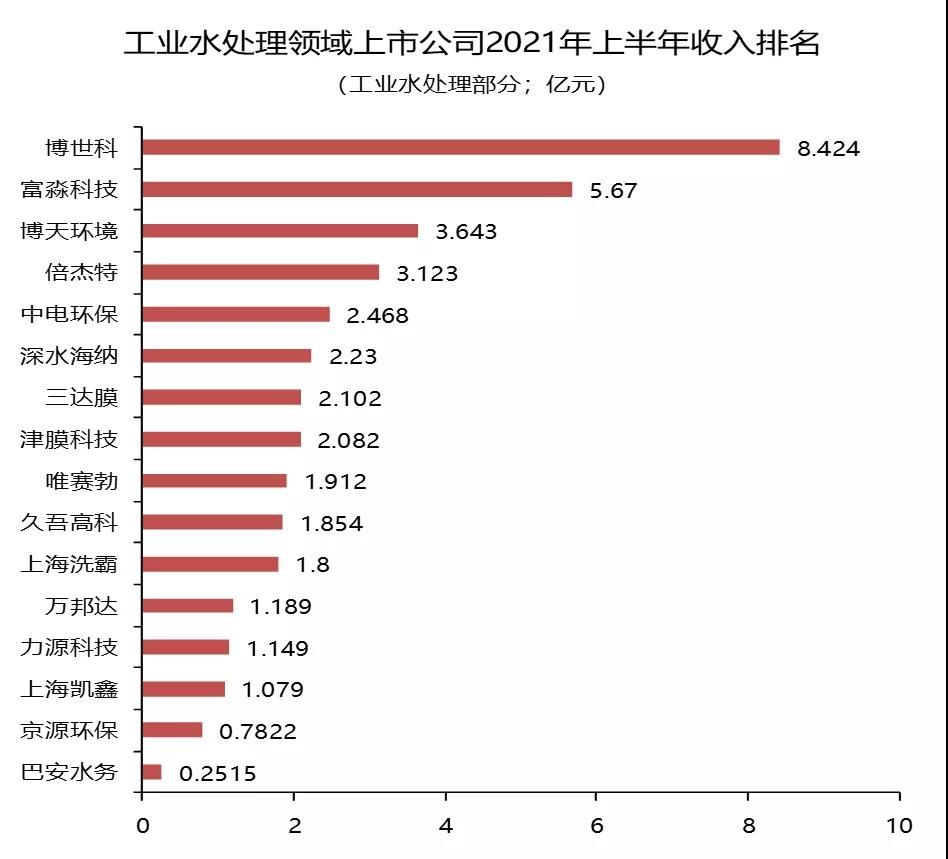

除業務構成大不同之外,2021年半年報數據信息還顯示,工業水處理領域上市公司工業水處理收入不及3億的公司占比接近80%;收入超3億以上的公司僅為倍杰特、博世科、博天環境、富淼科技。

收入說明:以上市公司主營業務構成提取工業水處理部分收入、未披露當期工業水處理收入的公司用上年同期比例構成折算、部分上市公司全部業務均涉及工業水處理業務將以全口徑予以統計。

由此可見,結合企業自身稟賦和市場機遇與波動,不同的戰略選擇在其企業發展中發揮了決定性的作用。市政領域技術難度相對較低,技術差異性小,同時對企業融資能力要求極高,”資本為王”導致當前國有企業成為了主角。截然相反的是,工業水處理領域則典型的具有“技術為王”的特征,在該領域內,絕大多數公司都是民營企業,在這16家上市公司里絕大部分也都是民營企業。市值和營收榜單也從一個側面反映出,技術乃是環保民營企業的生存之道,在一些以“技術為王”的環保細分市場,民營企業也能找到廣闊的發展空間和大顯身手的良好機遇。

編輯:李丹